Nella prima parte di questa serie di articoli vi abbiamo spiegato alcuni concetti di base relativi alle criptovalute dal retrogusto un po’ amaro. Nel primo post, abbiamo dedotto che le criptovalute non sono vere valute e che sono riuscite a creare il più grande e accessibile casinò del mondo (dopo Wall Street). Abbiamo concluso l’articolo con un’affermazione che probabilmente molti amanti delle criptovalute considereranno una provocazione: la blockchain è una soluzione in cerca di un problema…

Le controargomentazioni mosse a ribaltare questa affermazione ruotano (ne sono certo) attorno a Ethereum, un’altra blockchain a cui si è accennato più volte nel primo articolo di questa serie, ma che ora ha bisogno di una presentazione completa. Ethereum apporta notevoli miglioramenti concettuali rispetto a Bitcoin e introduce un’ampia gamma di nuove applicazioni incentrate sui cosiddetti “contratti intelligenti”. Queste applicazioni includono le organizzazioni autonome decentrate (DAO) e i token non fungibili (NFT). E così ci troviamo ancora una volta a dover addentrarci negli aspetti tecnici di questa tecnologia perché senza un’adeguata conoscenza del suo funzionamento non è possible trarre una conclusione su ciò che ha generato.

Ether entra in scena

Nel 2013, Vitalik Buterin, un giovane appassionato di Bitcoin, pubblicò il proprio progetto di criptovaluta. A suo avviso, non c’era motivo per cui la blockchain dovesse contenere solo semplici registri di transazioni, e si chiedeva cosa sarebbe successo se invece avesse contenuto del codice.

Ethereum supporta ancora il trasferimento della sua “valuta” (Ether) da un conto a un altro, ma non si limita a questo. I membri della rete possono in effetti scrivere programmi (chiamati “smart contract”), memorizzarli nella blockchain e fare in modo che altre persone interagiscano con le funzioni fornite [1] Il linguaggio di programmazione utilizzato su questa blockchain si chiama Solidity e consente ai developer di definire funzioni che hanno permessi specifici (ad esempio, solo il proprietario attuale del contratto può accedervi) o che richiedono un pagamento per essere invocate, fornendo la base per i smart contract.. Questo rivoluziona la natura stessa della blockchain: mentre Bitcoin era un database distribuito, Ethereum diventa un registro distribuito sullo stato dei programmi. Il concetto di commissioni di transazione (chiamate gas o gas fee) è stato rielaborato per tenere conto di questo nuovo paradigma e gli utenti ora pagano una gas fee per ogni istruzione eseguita [2] Oltre alla fee per istruzione, può esserci anche un importo variabile scelto da un mittente. Scegliere di dare una “mancia” maggiore permette a una transazione di saltare la fila e di essere elaborata prima delle altre. Questo porta alle “gas wars”, ovvero quando più offerenti competono per un acquisto. Il record assoluto (1 maggio 2022) è stato di circa 200.000 dollari.. I membri della rete non si limitano a convalidare le transazioni come in passato, ma eseguono anche il codice del contratto per calcolare e memorizzare il suo nuovo stato dopo l’esecuzione delle funzioni richieste. Questo porta gli utenti di Ethereum a parlare di “macchina virtuale di Ethereum”, concetto che evoca un sorta di meta-computer che emerge dal sistema complessivo.

Grazie a questo concetto, e con la sua struttura integrata di programmazione distribuita (sebbene priva di fiducia), Ethereum si prefigge di innescare una vera e propria rivoluzione nel modo in cui concepiamo l’informatica. L’idea di fondo è che quando Bitcoin ha puntato sul settore bancario, in realtà ha dimostrato di non avere ambizioni. Dopotutto, molti altri settori sono pieni di intermediari e parti fidate che potrebbero essere sostituiti da uno smart contract ben progettato: compagnie di assicurazione, sistemi di consegna di pacchi e perché non anche i governi, magri in un futuro prossimo?

Contratti intelligenti (o sarebbe meglio chiamarli, stupidi)

Un elemento molto fastidioso che potreste aver già notato è l’abbondanza di terminologia specifica del dominio (e, francamente, abbastanza gratuita). Il mondo delle criptovalute ha preso spunto dai manuali dell’industria finanziaria e offusca ciò che sta facendo dietro un linguaggio altisonante, probabilmente nel tentativo di scoraggiare le persone dall’indagare sulle sue attività. È una situazione contro cui dovremmo lottare per tutta la durata di questa serie di post.

Ad esempio, devo supporre che gli smart contract abbiano ricevuto questo nome perché suggeriscono qualcosa di molto rassicurante che appartiene al mondo reale. I contratti sono infatti percepiti come qualcosa di sicuro, quindi è naturale che quando sono anche intelligenti, devono essere a dir poco infallibili. Purtroppo, i contratti intelligenti si rivelano un doppio errore. In primo luogo, possono essere intelligenti solo nella misura in cui lo sono i loro programmator (e lascio al lettore trarre le sue valutazioni finali). In secondo luogo, pur essendo vincolanti (grazie al fatto che le operazioni sulla blockchain sono irreversibili), non forniscono nessuna delle garanzie tradizionalmente associate ai contratti nella vita reale. Non ci sono tribunali crittografici a cui appellarsi nel caso in cui il contratto venga violato, o se si scopre che non si poteva stipulare un contratto (ad esempio, se si è minorenni), o se il contratto non era legale. I contratti intelligenti vengono anche chiamati dApp (dall’inglese decentralized apps o applicazioni decentralizzate), che a mio avviso è un termine leggermente migliore.

I sostenitori di Ethereum respingono sistematicamente qualsiasi obiezione riguardante la natura e i meriti dei contratti intelligenti con l’espressione “il codice è legge”. L’espressione “il codice è legge” (dall’inglese, Сode is Law) si basa sull’idea che, dal momento che uno smart contract è fatto di codice, non è possibile duplicarlo. Qualsiasi cosa contenga il contratto viene eseguita in rete da macchine neutrali e il meccanismo della blockchain ci fornisce forti garanzie rispetto all’impossibilità di manomettere il risultato. Tutte le interazioni con il contratto (attraverso quelle che vengono chiamate “le funzioni”) sono inoltre registrate pubblicamente sulla blockchain, scoraggiando così qualsiasi mossa scorretta. Qual è il problema?

Chiunque abbia un po’ di esperienza di programmazione, anche limitata, immaginerà quale può essere il problema. Immaginate di dover scrivere un codice capace di gestire ingenti somme di denaro con un sistema di bug-bounty incorporato (la felicità degli hacker) e che potete salvare attraverso un comando di commit solo una volta prima che chiunque possa interagire con il codice. Ricordate che i dati sulla blockchain non possono essere modificati e che sarebbe piuttosto grave se i contratti potessero essere modificati dopo che le persone hanno iniziato a usarli [3] Esistono effettivamente dei modi per fornire meccanismi di aggiornamento, ma sono costosi e richiedono la creazione di un’architettura complessa. Inoltre, l’introduzione di tali contingenze crea una situazione paradossale, in cui la possibilità di correggere i bug apre le porte alla possibilità di abuso da parte degli sviluppatori dei contratti.. In che misura sareste sicuri di essere in grado di non commettere nessun errore?

Osservando il problema dall’altro lato, quanto è probabile che l’utente di uno smart contract riesca a ottenere un “consenso genuino” quando questi richiede l’esecuzione di una verifica letterale del codice? La questione non è affatto teorica. Lo scorso aprile, il progetto AkuDreams NFT ha subito una battuta d’arresto significativa quando sono stati scoperti diversi bug che hanno fatto entrare la dApp in uno stato di stallo. Il risultato è stato che l’equivalente a 34 milioni di dollari è rimasto bloccato nel contratto per sempre, senza che nessuno (incluso lo sviluppatore originale!) fosse in grado di accedere ai fondi [4] Un’analisi approfondita dei bug della dApp è disponibile qui, e illustra bene il tipo di tragiche sottigliezze che possono annientare lo spirito di un contratto.. Dura lex, sed lex?

L’eresia dei programmi immutabili

Gli ottimisti potrebbero dire a questo punto che, per quanti esempi di contratti difettosi io possa apportare, non significa che i contratti non possano essere implementati correttamente e che questo settore abbia solo bisogno di più tempo per maturare ed acquisire competenze. Tuttavia, io sostengo il contrario: vista l’incapacità del settore di sviluppare in modo sicuro applicazioni oggettivamente semplici, l’idea di passare a contratti più complessi appare assurda. Chiunque creda che intere polizze assicurative possano essere tradotte in dApp o è un programmatore che non ha la minima idea della complessità di una polizza assicurativa o un assicuratore che non ha mai scritto una riga di codice in vita sua (senza considerare il fatto che le blockchain ignorano completamente la maggior parte delle cose che accadono nella vita reale, come gli incendi o gli incidenti stradali).

Avendo lavorato nel settore della sicurezza per oltre 10 anni, mi sento in dovere di informarvi che chiunque prenda seriamente in considerazione la possibilità di migrare tecnologie reali in un ambiente write-once (scritto una volta) è un pazzo furioso. Senza parlare di tutti i problemi introdotti dalle blockchain (elencati nella prima parte di questa serie di post); la storia ci insegna che gli errori di programmazione possono accadere e accadranno, e che le patch sono una necessità vitale. Nel peggiore dei casi, un giorno potrebbe essere scoperto un difetto di progettazione in Solidity stesso, come è accaduto in passato in molti altri linguaggi di programmazione. Cosa succederebbe allora a tutti i contratti?

Questa mancanza di flessibilità è preoccupante a tutti i livelli. Ciò che è fatto, è fatto sulla blockchain: i programmi difettosi non possono essere ripresi e gli incidenti e gli hack non possono essere annullati nemmeno se si ottiene un’ordinanza del tribunale. Non sorprende che un ecosistema così spietato, in cui raramente si è a più di un click di distanza dalla rovina finanziaria, sia anche un terreno fertile per le truffe (approfondiremo questo punto più avanti).

Organizzazioni autonome decentralizzate (DAO)

Prima di passare alle NFT, c’è un ultimo concetto di cui vi vorrei parlare, se non altro perché mi porta alla storia più incredibile, e al tempo stesso più interessante, dell’intero settore delle criptovalute.

Dopo aver capito cosa sono le dApp, non è difficile immaginare che possano essere utilizzate anche come una sorta di sistema di governance. Si può pensare alle DAO come a degli smart contract in cui gli utenti possono mettere in comune dei fondi. Il contratto codifica un insieme predeterminato di regole (che possono essere o meno implementate in modo corretto), come ad esempio le modalità di voto sull’utilizzo dei fondi, le modalità di ritiro, le condizioni e così via.

Secondo i difensori, le DAO dispongono del potenziale per scatenare una rivoluzione all’interno della società e ridefinire le strutture di potere: potrebbero consentire forme di gestione trasparenti ed eque e rappresentare il futuro della governance comunitaria. Io, al contrario, trovo profondamente sbagliata l’idea di risolvere le questioni legate alle interazioni sociali attraverso una serie di regole rigide intagliate nella cyber-pietra. Anche se le interazioni sociali fossero traducibili in codice (ma non lo sono), anche se fosse possibile implementarle senza bug o comportamenti emergenti problematici (ma non è il caso), le norme sono in costante evoluzione. Il mondo cambia ogni giorno. A volte, è necessario infrangere le regole di ieri.

La prima DAO in assoluto è stata creata nel maggio 2016 e si chiamava semplicemente “the DAO”. Sedotti dal suo potenziale e dall’opportunità di partecipare ad un esperimento sociale unico, i cittadini si sono buttati a capofitto nel progetto, che all’epoca raccolse circa 150 milioni di dollari. La DAO doveva funzionare come un fondo di venture capital decentralizzato. Le persone proponevano progetti ai membri della DAO esperti di economia (sicuramente freschi di laurea presso la rinomata Reddit School of Economics), che avrebbero usato il loro potere di voto per decidere quali sostenere.

Sfortunatamente per loro, l’ennesima vulnerabilità che colpisce gli smart contract ha fatto sì che un hacker riuscisse a sottrarre circa un terzo degli ETH gestiti dal fondo. La quantità di valuta rubata rappresenta circa il 5% di tutta quella presente nella blockchain. Sebbene sembri un caso aperto ed immediatamente chiuso, della serie “ingoia il rospo perché il codice è legge”, un numero importante di operatori dell’ecosistema ne è uscito scottato ed ha imposto la cosiddetta hard fork. Hanno creato una copia della blockchain in cui la transazione fraudolenta… non è mai avvenuta, e hanno iniziato a usare quella dividendo, in sostanza, il blocco in due versioni diverse. Tutti i partecipanti principali e gli sviluppatori di Ethereum sono passati ufficialmente alla “linea temporale” non hackerata e da allora hanno continuato a usarla, rendendola a tutti gli effetti lo standard ufficiale. L’altra versione, successivamente denominata Ethereum Classic, continua a vivere come una criptovaluta di serie B, talmente centralizzata che ha subito un attacco al 51% nel 2019.

Questa storia distrugge il mito di un ecosistema egualitario e decentralizzato. Se vi unite al “gioco” e venite truffati, non fatevi illusioni: la blockchain non cambierà per voi. Tuttavia, quando élite viene minacciata, tutte le garanzie saltano per aria e questa trova un modo (se necessario, anche al di fuori della blockchain) per sfruttare il suo enorme potere economico e politico nei confronti del sistema, salvarsi e ripristinare la propria supremazia [5] Se volete leggere altre DAO-follie, questa volta nella categoria “incompetenza e arroganza”, vi consiglio anche la storia di SpiceDAO. In essa, un gruppo acquista la sceneggiatura di un adattamento cinematografico di Dune non prodotto (dal regista Alejandro Jodorowsky) e pensa di poter creare un grande conglomerato di intrattenimento. Ne segue un dramma..

Finalmente, ecco una definizione di non-fungible token

Ora che abbiamo acquisito tutto il background e la conoscenza necessaria, possiamo finalmente spiegare cosa sono gli NFT. Dato il concetto è molto complesso, è necessario osservarli da più angolazioni. Dal punto di vista pratico, un NFT (o token non fungibile) è un certificato di proprietà registrato su una blockchain. Un paragone (azzeccato) nella vita reale potrebbe essere quello di una fiche del casinò: se si possiede la fiche, si è proprietari di ciò a cui corrisponde la fiche, ma si è liberi di cederla o venderla se si trova un acquirente. Tecnicamente, si tratta di un contratto intelligente che contiene una o più di queste fiche (o “token”), ovvero una sorta di foglio di calcolo che elenca i proprietari di questi token e le funzioni che ne gestiscono il trasferimento.

Il contratto intelligente di solito contiene dei link che puntano verso le risorse associate a ciascun token, perché memorizzare la risorsa stessa sulla blockchain sarebbe troppo costoso. Nel peggiore dei casi, questo link può essere un semplice HTTPS e, come tale, è soggetto a link rot (cioè, tra un paio d’anni l’URL potrebbe non portare a nulla perché il nome del dominio è scaduto o è stato ceduto). Un approccio migliore è quello di utilizzare un link IPFS, ma anche questo non è un metodo infallibile. E ovviamente bisogna fidarsi di chi gestisce lo storage per non ritrovarsi, dopo la vendita, con un link che porta all’emoji della cacca.

Ora vi chiederete: “Come? Tutto qui?”. Ebbene sì, non c’è altro. Possedere un token non fungibile significa solo che uno smart contract, da qualche parte, si trova in uno stato che dice: “[Nome] possiede il bene unico con ID 0x12345”. I diritti o le prerogative che derivano da questa proprietà variano notevolmente. I token potrebbero essere utilizzati da altre applicazioni: uno sviluppatore potrebbe creare un’applicazione di messaggistica istantanea in cui è possibile accedere a determinati canali solo se si possiede un token specifico. O forse si può interagire con una determinata dApp solo se si possiede un particolare token. Alcuni usi sono semplicemente costrutti sociali: un artista potrebbe creare una dApp con un accordo tra gentiluomini secondo il quale ogni token rappresenta una particolare opera d’arte e la proprietà del token equivale alla proprietà del bene associato. Questo ci porta a una questione molto controversa nell’ambito degli NFT.

Cosa si intende per proprietà digitale?

L’idea di possedere beni digitali esisteva molto prima della comparsa degli NFT. Per esempio, nel caso dei MMORPG, i gamer giocano per anni con l’obiettivo di ottenere attrezzature e oggetti di livello S da utilizzare e da cui ricavare vantaggi (ad esempio, per uccidere più facilmente i mostri). Tuttavia, si potrebbe sostenere che questi gamer non sono realmente i proprietari di questi oggetti di gioco, in quanto sono solo una voce nel database di qualche sviluppatore. L’oggetto potrebbe, in teoria, essere cancellato in qualsiasi momento (e in effetti è destinato ad essere cancellato), quando il gioco finirà e i server verranno spenti. Agli occhi dei sostenitori degli NFT, questo costituisce un ottimo motivo per trasferire le informazioni sulla proprietà alla blockchain, dove saranno al sicuro da decisioni arbitrarie (a patto che lo smart contract non venga attaccato mediante backdoor, o non sia pieno di bug). Non è chiara l’utilità di trasferire una spada +100 sulla blockchain, quando lo sviluppatore del gioco potrebbe dire che d’ora in poi non la si può più usare o il gioco corrispondente non esiste più. Ma forse tutto questo non importa.

La dura verità è che non esiste, e non potrà mai esistere, un concetto di proprietà puramente digitale. Questo è un aspetto che il resto dell’industria del software ha capito molto tempo fa. Quando si acquista un programma online, si ottiene una licenza che dà alcuni diritti, come quello di utilizzare il software. Ma non ne siete proprietari: la proprietà intellettuale del programma è del suo sviluppatore. Al contrario, “nel regno digitale” non esiste il concetto di furto (“il furto è quando ci si imposessa di qualcosa che è di proprietà di un’altra persona, privando la persona in questione della possibilità di poterla usare”), dato che ogni cosa è fatta di dati. Dal punto di vista legale, non posso rubare i vostri dati perché in seguito non ne sarete privati. Posso solo accedervi o duplicarli senza autorizzazione. Nel caso ve lo foste mai chiesto, questo è il motivo per cui la pirateria del software viene sempre processata con l’accusa di violazione del copyright e non con quella di furto.

Se si acquista qualcosa nella vita reale (ad esempio, una baguette), è molto difficile contestarne la proprietà. E questo è così non perché possiamo sventolare con orgoglio lo scontrino del forno in faccia alle persone che non ci credono. È perché teniamo la baguette stretta, ma delicatamente, tra le mani (come è giusto che sia) e possiamo dire: “Guarda, ho un baguette in mano, quindi è mia”. Il messaggio di fondo è che la baguette, in quanto oggetto materiale, è unica (ci sono molte baguette, ma solo una è questa baguette), e presentarla sotto il vostro legittimo controllo è una prova sufficiente per dimostrare che è la vostra. Gli oggetti digitali, in virtù della loro natura e in quanto essere sequenze di bit copiate più volte al giorno nel processo di utilizzo, non possiedono questa proprietà. La soluzione nell’ambito NFT di contrassegnarli con un numero di serie fondamentalmente non cambia questo fatto. Anche se possedete l’immagine certificata di una brutta scimmia, quell’immagine è esattamente la stessa su cui ho cliccato io con il tasto destro del mouse e l’ho salvata.

Ma aspetta, direte voi, ci sono beni un po’ più astratti per i quali non è possibile dimostrare la proprietà così facilmente. Prendiamo ad esempio un terreno: il semplice fatto di occuparlo non vi rende proprietari de iure. Per dimostrarne la proprietà, è necessario esibire un atto che potrebbe anche essere memorizzato su una blockchain, dove sarà pubblico, verificato e non censurabile. Quello che sembra un forte argomento a favore degli NFT si rivela uno scacco matto per loro. Immaginate di acquistare un terreno e che gli atti vengano memorizzati nella blockchain di Ethereum. Arrivate nella vostra nuova casa, ma io sono già seduto sul divano (in accappatoio). “Questa è la mia casa, l’ho comprata io!”, direte voi, protestando e indicando lo smart contract corrispondente. Ma io rispondo: “Beh, l’ho comprata anch’io”, poi vi mostro il mio smart contract, altrettanto valido, sulla blockchain di Solana. E poi aggiungo: “Non riconosco l’autorità della blockchain di Ethereum” [6] E perché dovrei? Ci sono letteralmente un migliaio di blockchain concorrenti! Sì, mille. Altri esempi sono Tezos, EOSIO, Stellar, Neo, QTUM, Waves…. A questo punto, le azioni disponibili sono:

- Alzare i tacchi

- Aspettare che Buterin proclami la Repubblica Popolare di Ethereum (che tra l’altro sarebbe un’oligarchia), raduni un esercito e faccia valere il vostro diritto di proprietà contro il mio.

- Portare le proprie rimostranze ai tribunali locali (che è la scelta più logica).

Questo ci porta a due importanti pre-requisiti necessari per definire il concetto di proprietà. Uno, non può esistere una proprietà dei beni digitali perché non sono unici. Due, non può esistere la proprietà dei beni fisici senza un’autorità centrale (alias il governo). Ne consegue che gli NFT, non soddisfacendo nessuno di questi requisiti, non hanno nulla a che fare con la proprietà.

Quindi cosa sono gli NFT?

Questa è la cosa divertente. In realtà, nessuno lo sa. Dopo molti dubbi, le autorità di regolamentazione potrebbero classificarli come titoli. Gli studi legali avvertono che, a meno che un NFT non venga accompagnato da un accordo esplicito, quello implicito probabilmente copre solo la visualizzazione dell’asset digitale corrispondente. E niente di più: ad esempio, non potreste stampare una maglietta con il vostro CryptoPunk da un milione di dollari. È una scocciatura, non è vero?

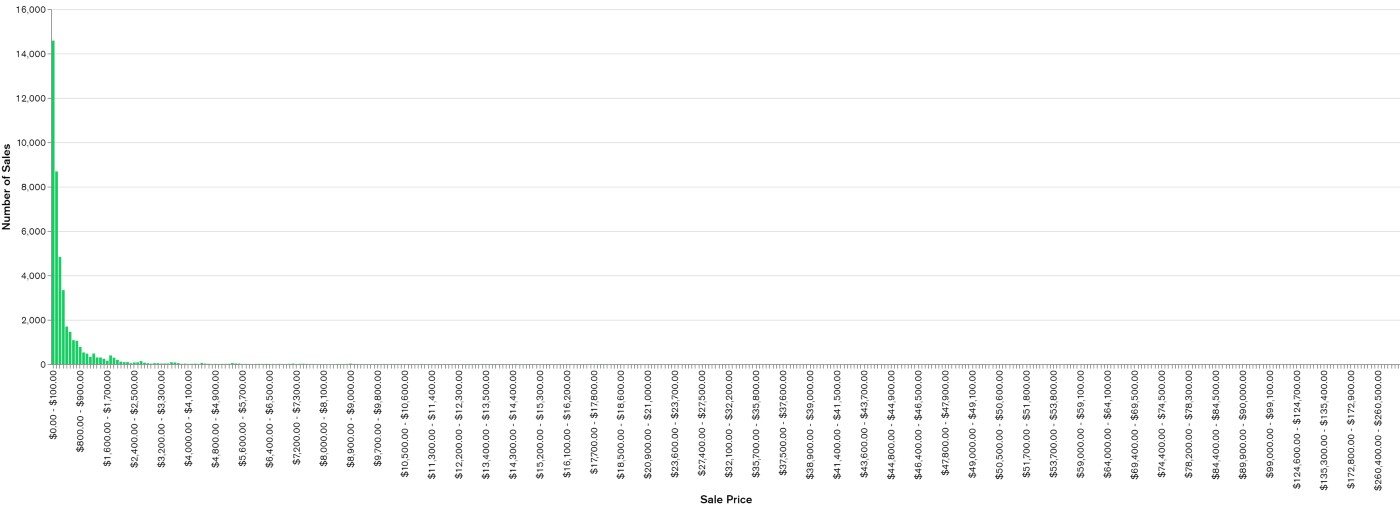

Gli ottimisti dipingono gli NFT come un modo per sostenere gli artisti e liberarli dal controllo delle gallerie d’arte. Inoltre, sostengono che gli smart contract possono contenere disposizioni che consentono all’artista originale di guadagnare royalties su ogni vendita successiva. È innegabile che alcuni artisti abbiano ricevuto ingenti pagamenti dalle vendite di NFT, ma la percezione generale dell’aspetto del mercato dell’arte NFT è fortemente influenzata da transazioni da record e dall’alto impatto mediatico. L’artista Kimberly Parker e un data scientist hanno analizzato la situazione per noi e hanno osservato una serie di fatti interessanti.

Vendite NFT: distribuzione dei prezzi. Fonte

- La stragrande maggioranza (circa il 70%) degli NFT venduti non trova mai un compratore secondario.

- Solo il 10% circa degli NFT viene venduto a più di 400 dollari. Utilizzando le collezioni come campo di applicazione invece delle singole opere d’arte, si osserva esattamente la stessa tendenza.

- Per un NFT venduto a 100 dollari, le gas fee e di piattaforma possono rappresentare dal 70% al 150% del prezzo complessivo. Ciò significa che in questo caso l’artista perde denaro.

In questo contesto, osservando i pochi progetti con performance superiori alla media, si delinea un quadro inquietante in cui il valore intrinseco o artistico di un’opera conta molto poco rispetto alla capacità del venditore di creare clamore e attirare l’attenzione dei media. Con un colpo di scena per nulla imprevedibile, il coinvolgimento di influencer come Logan Paul o MrBeast negli schemi pump & dump di NFT si è rivelata una strategia altamente redditizia. Lo stesso vale per la partecipazione di celebrità come Paris Hilton (qual è il suo contributo, al di là dell’immagine e della diffusione mediatica?) o Justin Bieber. Se invece non potete mobilitare una community o permettervi una celebrity, ma avete comunque qualche centinaio di migliaia di dollari da spendere, potete probabilmente generare curiosità realizzando un acquisto da record e aspettare che le testate giornalistiche ne parlino.

Dunque che cosa sono in realtà gli NFT?

Sembra che siamo arrivati a un punto morto: gli NFT non sono una prova di proprietà e, così come la tecnologia su cui sono costruiti, sembrano portare fortuna solo a chi è già famoso o ricco. Abbiamo osservato che Bitcoin ed Ether non sono considerate valute per via della mancanza di prodotti reali che si possono acquistare con esse. Si teorizza che gli NFT siano stati progettati per colmare questo vuoto: creare un mercato che permetta finalmente alla moneta di circolare all’interno dell’ecosistema. Per capire questo, è fondamentale capire come il denaro circola nel mondo delle criptovalute.

Gli Ether e i Bitcoin vengono creati dal nulla nei rispettivi ambienti, cadendo dal cielo come ricompensa ai miner per aver sostenuto l’infrastruttura di ciascuna rete. Ma i miner, essendo esseri corporei con conti da pagare, devono prima o poi scambiare i loro BTC o ETH con valuta reale. Anche gli early adopter che sono stati in grado di minare o acquisire quantità significative di moneta con un investimento minimo, sono ora spinti a ritirarsi, semplicemente perché non ci sono beni su cui spendere le loro criptovalute.

Non è possibile acquistare beni reali con Ethereum o Bitcoin, quindi rimane solo la possibilità di scambiarli, ad esempio, in dollari. Ma come si fa? Esistono ovviamente delle piattaforme di scambio, che però fungono solo da intermediari tra venditori e acquirenti, immettendo in ciascuna valuta il numero di fondi necessario a risolvere la situazione. Se vi presentate da loro con 10 milioni di dollari in ETH, non li prenderanno tutti. Se sul mercato c’è una domanda per 10 milioni di dollari, sicuramente riuscirete a vendere. Altrimenti, la vostra offerta di scambio rimarrà nel sistema e, se tutto va bene (a patto che nessuno faccia un’offerta più interessante) i vostri ETH verranno venduti piano piano, man mano che nuove persone si uniscono alla felice famiglia di Ethereum.

Sicuramente avrete già osservato qual è il principale svantaggio. Perché una persona sana di mente dovrebbe comprare i vostri ETH o BTC sapendo che non sarà in grado di acquistare nulla con essi? Avranno inevitabilmente bisogno di scambiare il loro cyber-oro in dollari, quindi perché dovrebbero darsi la zappa sui piedi e passare attraverso il vostro stesso calvario? La risposta è che sperano di ottenere un profitto vendendoli a più di quanto li hanno comprati. Un dato incredibile, appositamente non menzionato nei titoli dei giornali, è che l’ecosistema delle criptovalute ha un grosso problema di liquidità. Le vendite spettacolari di NFT sono riportate in dollari, ma avvengono in ETH (e il prezzo in dollari pubblicizzato rimane puramente teorico finché la criptovaluta non viene scambiata). Poco importa che ogni ETH venga venduto a circa 1.800 dollari (al momento in cui scriviamo) se c’è domanda solo per 100 di essi. I vostri 10 milioni di dollari di Ether non verranno scambiati.

Ricapitolando: i principali proprietari di valuta hanno un urgente bisogno di incassare, ma possono farlo solo se c’è un flusso costante di persone che entrano [7] In teoria, anche il flusso dovrebbe essere massiccio, poiché la domanda superiore all’offerta farebbe salire i tassi di cambio e aumenterebbe i margini di profitto di chi incassa. Ciò significa che gli utenti di criptovalute hanno un interesse economico diretto in questo flusso massiccio e li rende ciechi di fronte a tutti i fallimenti sistemici dell’ecosistema. Per dirla con Upton Sinclair, “è difficile far capire qualcosa ad una persona, quando il suo stipendio dipende dal fatto di non capirla”., e l’unica ragione razionale per cui le persone dovrebbero comprare criptovalute è la speculazione. Strutturalmente, il mondo delle criptovalute nel suo complesso non solo si basa, ma ha un bisogno esistenziale di speculazione, ed è così per garantire il flusso di cassa. Va da sé che gli speculatori si troveranno presto ad affrontare lo stesso problema e avranno bisogno di ondate successive di acquirenti per ottenere il loro profitto, e così via.

Non è una piramide, è un cono basso e poligonale

In questo contesto, si è tentati di reinterpretare il fenomeno degli NFT come un battage pubblicitario, creato per attirare nuovi e necessari compratori. Questo spiega l’apparente mancanza di connessione tra i prodotti (cioè i file JPEG o PNG, piuttosto orrendi) e il loro prezzo di mercato. Questo spiega anche perché i maggiori detentori di capitale crittografico siano così disposti a buttare via quantità oscene di criptovaluta quando possono invece trasferirsi su dorate isole remote. È semplice: se non possono incassare i loro Ether, quelle monete non valgono un centesimo. Quindi ha senso bruciarle in modo spettacolare per far notizia e creare l’immagine di persone che fanno fortuna con gli NFT, creando così le condizioni per un futuro cash out. In altre parole, i folli prezzi di vendita generano clamore mediatico, il clamore mediatico spinge nuovi acquirenti a comprare e l’afflusso di nuovi compratori rende possibile il cash out per i venditori.

Quindi, se siete interessati alle criptovalute e agli NFT, vi sbagliate di grosso se pensate che uno di questi due elementi sia la componente principale dell’ecosistema. L’unica cosa che conta nel mondo delle criptovalute sono i nuovi partecipanti. I progetti NFT vivono e muoiono grazie alla loro capacità di generare abbastanza clamore pubblicitario da convincere persone esterne che otterranno incredibili ritorni sull’investimento se si uniranno subito a loro: per questo devono acquistare Ethereum.

Come si può intuire, una struttura così tossica non può che generare i peggiori incentivi e l’ecosistema è afflitto da frodi. In un modo o nell’altro, tutte le truffe possibili si sono adattate a questo nuovo mondo e sono diventate la modalità di funzionamento predefinita, dal momento che non c’è regolamentazione, protezione dei consumatori o possibilità di ricorso. Entrando nel mercato degli NFT, ci si può aspettare di incontrare settimanalmente quanto segue:

- Wash trading, in cui gli organizzatori del progetto acquistano e scambiano i propri token tra più account gestiti per gonfiare i prezzi e creare una falsa percezione di alta richiesta.

- Rug pull: molti progetti NFT non si limitano all’offerta di token, ma si presentano come un’opportunità di crowdsourcing (pagina archiviata per ovvi motivi) in cui in teoria il denaro ricavato dalla vendita verrà investito nella creazione di prodotti o servizi successivi, come gadget, film, videogiochi e così via. Eventuali DAO associate permettono ai partecipanti di essere coinvolti nella gestione dei progetti derivati. Come è facile da immaginare quando si parla di persone che non conoscono affatto il settore che intendono sconvolge, di solito non riescono a consegnare i fondi e/o se ne vanno senza giustificazioni.

- Ci si può anche aspettare attacchi contro la cybersicurezza: phishing, hackeraggi di contratti smart, malware e fughe di dati ai danni del settore. Ma aspettate, non dimentichiamo i vecchi-ma-intramontabil furti d’arte, dato che nulla vi impedisce di creare NFT con opere d’arte che non possedete. La situazione è così endemica che DeviantArt ha sviluppato una funzione che rileva automaticamente le violazioni di NFT e ha già lanciato 80.000 segnalazioni.

Nel frattempo, gli avvocati di Twitter si chiedono seriamente se Seth Green abbia ancora i diritti d’autore necessari per portare avanti il suo progetto televisivo “Bored Ape”. Il fatto che abbia pagato 100.000 dollari per recuperare la sua NFT è stato ampiamente percepito come un dato positivo.

Conclusione

Bene, è ora di calare il sipario su questo spettacolo horror. Ci è voluto un po’ di tempo, ma ci siamo arrivati: è giunto il momento di rispondere alla domanda con cui abbiamo iniziato questa serie. Dovremmo comprare NFT? No, statene alla larga. E state lontani anche dalle criptovalute. Anche se siete convinti di poter ignorare, da un punto di vista utilitaristico, le numerose implicazioni legate al supporto di questo ecosistema e credete fermamente di potervi concentrare sull’organizzare della vostra strategia di guadagno, è probabile che vi scotterete (e di brutto). Proprio come lo strato sottostante, l’ambiente NFT è strutturato in modo tale che i migliori giocatori avranno sempre un vantaggio, e a voi non resterà che lottare contro gli onnipresenti tentativi di truffa, ottenendo solo le briciole. Ecco il miglior consiglio che potrei mai darvi: quando credete di essere in fase “pump”, siete in realtà in “dump”. Qui maggiori informazioni sullo schema noto in inglese con il termine pump and dump.

Ora la domanda da un milione di dollari, anzi, da molti miliardi di dollari è “gli NFT sono una truffa?”. La risposta a questa domanda dipende dalla definizione. I casinò sono una truffa? Tutti i giochi sono progettati in modo tale che il banco abbia sempre un vantaggio statistico (anche il blackjack, sebbene i giocatori più bravi possano ridurlo allo 0,5%). Ma se sarete fortunati, non sarete truffati e non perderete le vincite, e potrete lasciare il locale molto più ricchi di quando siete entrati. I proprietari dei casinò hanno la prova matematica che, in linea generale, sono sempre loro a vincere. E sanno anche che è necessario avere qualche storia di successo di tanto in tanto per far sì che i perdenti continuino ad affluire. È davvero una truffa? Sta a voi deciderlo. Gli NFT sono simili ai casinò sotto molti aspetti, tranne che per il fatto che state lasciando le comodità dell’industria del gioco d’azzardo del 21° secolo, altamente regolamentata, e state entrando nel selvaggio mondo della tecnologia. Vi tratteranno nel modo più crudele possibile.

Mi aspetto di essere sommerso da storie di successo non appena questo articolo sarà pubblicato, proprio come probabilmente ne sarete bombardati voi se state facendo qualche ricerca sull’argomento. Non metto in dubbio che gli NFT possano aver fatto occasionalmente del bene. Ma nessuna quantità di bene può controbilanciare tutto il male (di cui non abbiamo ancora finito di parlare): le false promesse, la struttura spietata e le vite spezzate.

Il mio consiglio finale è questo: non credete a una sola parola di quello che vi dicono i proprietari di NFT. Semmai, spero di aver dimostrato che i loro profitti derivano direttamente dal convincere voi e il vostro goloso portafoglio ad unirvi al sistema. Per non parlare dell’agghiaciante dissonanza cognitiva che può scaturire dall’aver pagato l’equivalente a dieci anni di stipendio per un link a un file JPEG. Dopo tutto, si sa che, dietro l’ostentato spirito di fratellanza (“ce la faremo tutti!”), il trading è, nella migliore delle ipotesi, un gioco a somma zero, dove ognuno pensa a se stesso.

Che cosa abbiamo imparato finora? In primo luogo, che le criptovalute sono solo uno strumento di speculazione. In secondo luogo, che gli NFT (strumenti di speculazione ancora più puri) sono stati costruiti sopra le criptovalute per portare traffico verso di loro. Ma non finisce qui, perché… perché dovrebbe? C’è un altro tassello che si aggiunge a tutto questo. Nella parte finale di questa serie di post, daremo un’occhiata all’imminente incidente tecnologico che è il metaverso e scopriremo che probabilmente siamo tenuti in ostaggio nel bagagliaio dell’auto. E per concludere la serie con una nota dolente, parleremo dell’impatto delle criptovalute e degli NFT sull’ economia del mondo reale, nonché delle loro implicazioni politiche.

criptovalute

criptovalute